0»: настройка выплаты аванса и разбор нового документа «Исполнительный лист. «1С Бухгалтерия Предприятия» редакции «3.0»: настройка выплаты аванса и разбор нового документа «Исполнительный лист Как начислить аванс 1с 8.3 предприятие

ВНИМАНИЕ : аналогичная статья по 1С ЗУП 2.5 -

Здравствуйте уважаемые посетители сайта . Сегодня в очередной публикации мы продолжим обсуждать особенности ведения учета в 1С ЗУП 3.1(3.0) , а именно поговорим о настройках выплаты зарплаты . Рассмотрим на конкретных примерах выплату аванса (все способы выплаты аванса) и зарплаты. Разберем все поддерживаемые программой варианты выплаты зарплаты, которые присутствуют в ЗУП 3.0 (3.1):

- в рамках зарплатного проекта – документ «Ведомость в банк»,

- перечислением на произвольный счет в банке – документ «Ведомость перечислений на счета»,

- через кассу – документ «Ведомость в кассу»,

- через раздатчика – документ «Ведомость выплаты через раздатчика».

Также рассмотрим основные особенности отражения выплаты зарплаты в ЗУП редакции 3, которые отличают ее от 1С ЗУП редакции 2.5.

✅

✅

Если мы выберем выплату через кассу, то отражать факт выплаты зарплаты сотрудникам этой организации необходимо документом «Ведомость в кассу» в разделе «Выплаты». Если же мы выбираем выплату зарплаты зачислением на карточку, то данный факт отражаем документом «Ведомость в банк» . В нашем примере выберем выплату «Зачислением на карточку». Здесь же сразу укажем Зарплатный проект, в рамках которого будет отражаться эта выплата. Это поле не обязательное для заполнения, но если мы хотим, чтобы программа автоматически позволяла нам формировать непосредственно из 1С ЗУП реестры для выгрузки в клиентбанк , то эту информацию следует заполнить.

Создать Зарплатный проект мы можем через раздел «Выплаты» в справочнике «Зарплатные проекты» . Добавим, для примера, один «Зарплатный проект» — назовем его «Сбербанк». На самом деле в 1С ЗУП 3.0 (3.1) можно создавать сразу несколько зарплатных проектов, в том случае если организация пользуется услугами нескольких банков, и в разрезе этих проектов отражать выплаты, т.е. можно будет для выплаты в рамках каждого из зарплатных проектов формировать отдельный документ «Ведомость в банк» .

Итак, в сведениях о зарплатном проекте необходимо указать наименование банка, установить флажок Использовать обмен электронными документами (если хотим выгружать ведомости на выплату зарплаты в файл для отправки в банк и загружать файлы подтверждения из банка), заполнить сведения о банке, а также о заключенном договоре. После того как мы запишем документ «Сбербанк (Зарплатный проект)», он сразу же будет доступен для выбора в поле «Зарплатный проект» в настройках «Бухучета и выплата зарплаты» в сведениях организации, а также при заполнении документа «Ведомость в банк».

Если же в нашей организации есть, какое-то подразделение, которому выплата осуществляется не в рамках Зарплатного проекта, а, например, через кассу, то необходимо в настройках этого подразделения установить данный способ выплаты. Зайдем в раздел «Настройка», откроем справочник «Подразделения», выберем необходимое нам подразделение и на вкладке «Бухучет и выплата зарплаты» увидим группу настроек «Выплата зарплаты сотрудникам подразделения». По умолчанию в этих настройка устанавливается тот способ, который указан в настройках для организации в целом. Но мы можем его переопределить. Доступны следующие способы выплаты: через кассу, зачислением на карточку или через раздатчика.

Отдельно хотел бы пояснить способ выплаты «Через раздатчика». В настройках для организации в целом этот способ нам был недоступен, а в настройках подразделения мы уже можем выбрать данный вариант и указать в поле конкретное физическое лицо, которое будет раздатчиком в данном подразделении. Если таких раздатчиков несколько, то мы можем в разрезе этих раздатчиков отражать выплату зарплаты. Если мы решим производить выплату через раздатчика, то для факта выплаты необходимо воспользоваться документом «Ведомость выплаты через раздатчика» (раздел «Выплаты»).

В нашем примере подразделение одно, поэтому выберем способ выплаты «Как всей организации», т.е. зачислением на карточку в рамках зарплатного проекта.

В соответствующем поле заполним наименование банка и номер лицевого счета. Сохраним изменения.

Теперь факт выплаты зарплаты сотруднику Сидорову С.А. мы будет отражать документом (раздел «Выплаты»). Этот документ не следует путать с документом «Ведомость в банк». Документом «Ведомость перечислений на счета» отражается выплата на личный банковский счет сотрудника, а документом «Ведомость в банк» отражает выплату в рамках зарплатного проекта. Более подробно мы посмотрим эти документы, когда будет на конкретных примерах разбирать выплату аванса и зарплаты сотрудникам.

Итак, мы рассмотрели с Вами все поддерживаемые в 1С ЗУП 3.0 (3.1) способы выплаты зарплаты:

- Через кассу (документ Ведомость в кассу )

- Через раздатчика (документ Ведомость выплаты через раздатчика )

- Перечислением на произвольный счет в банке (документ Ведомость перечислений на счета )

- Зачислением на карточку, в рамках зарплатного проекта (документ Ведомость в банк )

Повторюсь, что способы выплаты зарплаты можно задать:

- для организации,

- для подразделения,

- для сотрудника.

Настройки, заданные для сотрудника являются более приоритетными, чем настройки, заданные для подразделения или для организации в целом. Настройки, заданные для подразделения являются более приоритетными, чем настройки, заданные для организации, т.е. программа в первую очередь отслеживает, какие настройки заданы для сотрудника, затем для подразделения и уже потом для организации .

Способы назначения аванса, используемые в программе 1С ЗУП 3.1 (3.0)

✅

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

Необходимые для нашего примера настройки по местам выплаты зарплаты мы установили, теперь рассмотрим, каким образом в программе отражать факт выплаты аванса. Выплата зарплаты по законодательству должна производиться не реже чем два раза в месяц, аванс как раз и является выплатой за первую половину месяца. Для начала необходимо задать тот способ расчета аванса, который необходим для наших сотрудников.

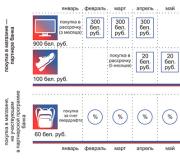

Аванс может назначаться 3-мя способами:

- Расчетом за первую половину месяца

- Фиксированной суммой

- Процентом от ФОТ сотрудника

Первоначально в программе вариант выплаты аванса назначается сотруднику в документе «Прием на работу » на вкладке «Оплата труда» в поле Аванс.

При выборе варианта «Фиксированной суммой» , в поле указываем конкретную сумму, которая будет попадать при заполнении документа «Ведомость…» с видом выплаты «Аванс».

При выборе варианта «Процентом от тарифа» , в поле необходимо указать процент, который будет рассчитываться от Фонда оплаты труда (ФОТ). Т.е. при заполнении документа «Ведомость…» с видом выплаты «Аванс» программа запросит ФОТ сотрудника и процент аванса и на основании этих данных рассчитает аванс при заполнении «Ведомости…».

При выборе варианта , никаких показателей указывать не нужно, но перед тем как заполнять «Ведомость…» на выплату аванса, необходимо ввести еще один промежуточный документ (раздел «Зарплата» — журнал документов «Начисления за первую половину месяца»).

Также стоит отметить, что в программе 1С ЗУП 3.1 (3.0) способы выплаты аванса, назначенные работникам в документе «Прием на работу» могут быть изменены:

- Документом Кадровый перевод (раздел «Кадры» — журнал документов «Приемы, переводы, увольнения). На вкладке «Оплата труда» установить флажок и указать новый способ расчета аванса.

- Документом Изменение оплаты труда (раздел «Зарплата» — журнал документов «Изменение оплаты сотрудников»). Точно также как в документе «Кадровый перевод» установить флажок и указать новый способ расчета аванса.

- Документом Изменение аванса . Доступ к этому документу можно получить из главного меню «Все функции» (в панелях навигации, к сожалению, не доступен), он позволяет сразу же для группы сотрудников, методом подбора из списка работников, изменить способ расчета аванса с определенного месяца. Это более удобный документ, нежели документы «Кадровый перевод» и «Изменение оплаты труда», если сразу нескольким или всем сотрудникам необходимо изменить способ расчета аванса.

Расчет аванса в документе «Начисление за первую половину месяца»

✅ Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1:

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

Всем сотрудникам по условию примера, назначим способ выплаты аванса — «Расчетом за первую половину месяца» . Прежде чем считать аванс по расчету за октябрь месяц необходимо в программу внести все межрасчетные начисления и удержания, выплачиваемые вместе с авансом. Внести все отклонения от графика работы (которые мы хотим учитывать при расчете аванса), также ввести все кадровые изменения и изменения в плановых начислениях за период с 01 по 15 число.

Теперь сформируем документ «(раздел «Зарплата»). Он очень похож на документ «Начисление зарплаты и взносов»: укажем месяц Октябрь, за который будет рассчитываться аванс, дата в поле «Расчет первой половины месяца до» — середина месяца (15.10.2016) заполняется в программе автоматически. Нажимаем кнопку «Заполнить» и программа рассчитает аванс тем сотрудникам, способ выплаты которым назначен «Расчетом за первую половину месяца».

Расчет происходит до указанной даты, т.е. учитывается отработанное время работниками за период с 01.10. по 15.10. В документ «Начисление за первую половину месяца» попадают все плановые начисления, в настройках которых указано, что они начисляются при расчете первой половины месяца. Откроем подробности расчета, нажав на кнопку «Показать подробности расчета» , и разберем расчет наших сотрудников. Напоминаю, что пример, на основе которого мы рассматриваем эту тему был начат в предыдущей статье: .

Например, посмотрим сотрудника Иванов А.М., который принят на работу с 10 октября. Соответственно аванс рассчитывается за отработанные дни в период с 10.10 по 15.10, т.е. за 5 дней. Расчет произведен в соответствии с формулой Оклад*ДоляНеполногоРабочегоВремени*ВремяВДнях/НормаДней :

30 000*1*5/21=7 142,86 рублей.

Также в документе «Начисление за первую половину месяца» рассчитываются все плановые удержания, и учитывается налог на доходы физических лиц (вкладка «НДФЛ) за период с 01.10. по 15.10. На вкладке «Удержания» мы видим сумму назначенного удержания по исполнительному листу сотруднику Петрову Н.С.

Сумма НДФЛ в этом документе это как бы предварительный расчет налога для того, чтобы аванс к выплате заполнялся с учетом НДФЛ. Но реального исчисления и удержания НДФЛ при начислении и выплате аванса происходить не будет . Также реального начисления зарплаты в документе не производится, а лишь происходит расчет суммы аванса, т.е. при окончательном расчете за целый месяц (Октябрь) при заполнении документа « все начисления с 01.10 по 15.10 еще раз посчитаются. Здесь же происходит промежуточный расчет суммы к выплате аванса. После проведения документа «Начисление за первую половину месяца» мы не увидим в зарплатных отчетах никаких начислений, даже если сформируем расчетный листок сотрудника в нем также не будет указано начислений и НДФЛ за этот период.

Итак, проведем документ «Начисление за первую половину месяца», и теперь мы можем вводить ведомости на выплату аванса.

Выплата аванса в программе 1С ЗУП 3.0 (3.1) в документах «Ведомость в банк» и «Ведомость перечислений на счета»

Зайдем в раздел «Выплаты» и создадим документ «Ведомость в банк» , в которой укажем Месяц выплаты (Октябрь), в поле «Выплачивать» выберем из предложенного списка выплат — Аванс . Обязательно укажем зарплатный проект, в нашем примере это Сбербанк и нажмем кнопку «Заполнить». Программа автоматически заполнит документ теми сотрудниками, способ выплаты которым назначен в настройках организации, т.е. зачислением на карточку в рамках зарплатного проекта (в нашем примере это сотрудник Иванов и Петров). В колонку «Номер лицевого счета» подгрузятся лицевые счета сотрудников, открытые в этом банке в рамках зарплатного проекта.

Для того чтобы эти счета автоматически загружались в документ «Ведомость в банк» , необходимо зайти в карточку сотрудника (раздел Кадры – справочник Сотрудники), открыть ссылку «Выплаты, учет затрат» и заполнить поле «Номер лицевого счета».

Также можно в программе воспользоваться еще одним вариантом ввода лицевых счетов. В разделе «Выплаты» есть специальный сервис «Ввод лицевых счетов» . Указываем зарплатный проект, в нашем примере это Сбербанк, и с помощью кнопки «Добавить» заполняем необходимыми сотрудниками. Применять данный документ очень удобно если требуется внести лицевые счета большому количеству работников.

Теперь зайдем в раздел «Выплаты» и сформируем документ Введем месяц выплаты Октябрь, в поле «Выплачивать» так же выберем из предложенного списка выплат – Аванс, в поле «Банк» укажем из списка необходимый нам банк. В ПАО СБЕРБАНК открыт счет у работника Сидорова С.А. и в карточке сотрудника указано, что выплаты производить на его личный счет , открытый в этом банке. Соответственно при нажатии кнопки «Заполнить» программа автоматически заполнит теми сотрудниками, у которых открыты счета именно в этом банке. В нашем примере, это Сидоров С.А. Проведем документ «Ведомость перечислений на счета».

Выплата заработной платы за весь месяц с учетом уже выплаченного аванса в программе 1С ЗУП 3.0

Перед тем как считать заработную плату за весь месяц необходимо внести в программу все изменения в плановых начислениях и удержаниях сотрудников, а также все кадровые передвижения. Зарегистрировать все изменения графиков работы, если необходимо, то внести индивидуальные графики для работников. Ввести все отклонения от графиков и все разовые начисления и удержания. Теперь можем заполнить документ «Начисление зарплаты и взносов» . В я уже подробно разбирал, как в документе автоматически рассчитывается зарплата с учетом установленных плановых начислений, графиков работы, удержаний и отсутствий сотрудников. Сегодняшний пример я рассматриваю на той же базе, поэтому начисления разбирать мы не будем. Просто проведем документ и посмотрим, как в программе выплатить оставшуюся часть задолженности перед сотрудниками.

Итак,создадим документ «Ведомость в банк» (раздел «Выплаты»). Укажем месяц выплаты – Октябрь, дату выплаты зарплаты – 05.11.2016 (предположим, что именно 5 числа выплачивается зарплата в этой организации), в поле «Выплачивать» выбирем из предложенного списка вариант выплаты «Зарплата за месяц» . В поле «Зарплатный проект» укажем Сбербанк. Нажмем кнопку «Заполнить». В документ подгрузятся те сотрудники, способ выплаты для которых назначен в настройках как для всей организации, т.е. зачислением на карточку в рамках зарплатного проекта. В нашем примере, это Иванов А.М. и Петров Н.С.

В колонку «К выплате» автоматически программа загружает задолженность перед сотрудником, которая есть на момент заполнения этой ведомости. Можно просмотреть подробности формирования этой задолженности, нажав двойным щелчком на сумму в колонке «К выплате», откроется окно «Редактирование зарплаты сотрудника» . Например, по сотруднику Иванову А.М.: начислено 12 228,71 рублей (основание документ «Начисление зарплаты и взносов») + 1 683,49 рублей (основание документ «Больничный лист») – 6 213,86 рублей (выплаченный аванс) = 7 698,34 рублей (задолженность перед сотрудником). Это довольно удобная возможность просмотра в программе, которой в ЗУП 2.5 очень не доставало.

Но вернемся к нашему вопросу. В окне «Редактирование НДФЛ сотрудника» можно просмотреть из чего эта сумма складывается. У Иванова А.М. НДФЛ к перечислению составил: 2 109 рублей = 1 857 рублей (НДФЛ начисленный в документе «Начисление зарплаты и взносов») + 252 рубля (НДФЛ начисленный в документе «Больничный лист»). В ЗУП 2.5 этой расшифровки тоже очень не хватало, теперь в ЗУП 3.1 (3.0) она есть.

Таким образом, по всем сотрудникам можно просмотреть расшифровку формирования задолженности к выплате и НДФЛ к перечислению. Это очень удобно. Проведем документ «Ведомость в банк».

Теперь сформируем в программе 1С ЗУП 3.1 (3.0) документ «Ведомость перечислений на счета» (раздел «Выплаты»). Также укажем месяц выплаты – Октябрь, дату выплаты зарплаты – 05.11.2016. Далее в поле «Выплачивать» укажем, что будем выплачивать зарплату за месяц. Нажмем кнопку «Заполнить». В документ автоматически подгрузится сотрудник, в личной карточке которого указан способ выплаты зарплаты «Перечислением на счет в банке». В нашем примере, это Сидоров С.А. В колонке «К выплате» будет указана сумма к выплате, а в колонке «НДФЛ к перечислению» сумма НДФЛ. Проведем документ «Ведомость перечислений на счета».

Выплата по межрасчетному документу «Отпуск» в программе 1С ЗУП 8.3

В этом разделе разберем каким образом в программе происходит выплата по межрасчетным документам (разовые премии, прочие разовые начисления, отпуск, материальная помощь и т.п.). Все межрасчетные документы рассматривать я не буду, остановимся лишь на примере документа «Отпуск».

Оформим отпуск сотруднику Сидорову С.А. на период с 10.11.2016 по 24.11.2016. Документ «Отпуск» является кадрово-расчетным, в нем сразу же рассчитывается сумма отпускных, НДФЛ с этих отпускных. Оплата отпуска согласно статьи 136 Трудового кодекса производится не позднее чем за три дня до его начала. Программа автоматически заполнила дату выплаты — 07.11.2016 (за три календарных дня до начала отпуска) и указала, что выплату произвести в межрасчетный период. Нас это устраивает.

Проведем документ «Отпуск». Теперь для того чтобы отразить факт выплаты отпускных, достаточно нажать на кнопку «Выплатить» в самом документе «Отпуск» и программа сформирует «Ведомость перечислений на счета» (у сотрудника Сидорова С.А. указан способ выплаты зарплаты — «Перечислением на счет в банке») с указанием суммы к выплате за вычетом НДФЛ. Откроется соответствующее окно «Выплата начисленной зарплаты» и нам останется только провести этот документ.

Откроем журнал «Ведомости на выплату зарплаты перечислением на счет» (раздел «Выплаты») и увидим что у нас действительно создался документ «Ведомость перечислений на счета» . Проверим все ли в нем заполнено правильно. Месяц выплаты – Ноябрь, что выплачивать – Отпуск, дата выплаты – 07.11.2016, выплачивать сотруднику Сидорову С.А., сумма к выплате – 22 548 рублей, НДФЛ к перечислению – 3 369 рублей. Все верно. При нажатии на ссылку «Один документ» откроется окно, в котором мы увидим по какому конкретному документу происходит эта выплата. В данном примере, это выплата по документу «Отпуск».

Также создать эту ведомость мы могли и вручную из самого журнала «Ведомости на выплату зарплаты перечислением на счет», хотя способ заполнения из документа «Отпуск» более быстрый и удобный.

Итак, в сегодняшней статье, мы рассмотрели с Вами все возможные поддерживаемые программой способы выплаты зарплаты, а также, то с помощью каких документов в программе отражается факт выплаты. Разобрали все возможные способы назначения аванса, посмотрели на конкретных примерах как происходит расчет аванса, плановых удержаний и НДФЛ в документе «Начисление за первую половину месяца» и выплату аванса в документах «Ведомость в банк» и «Ведомость перечислений на счета». Рассмотрели, как в программе 1С ЗУП 3.1 (3.0) выплатить оставшуюся задолженность перед сотрудником после выплаты аванса в документах «Ведомость в банк» и «Ведомость перечислений на счета», а также как произвести выплату межрасчетных начислений на примере документа «Отпуск».

В следующем публикации я расскажу, как в программе 1С ЗУП 3.1 (3.0) организован учет НДФЛ, будет интересно!) Следите за обновлениями сайта, до новых встреч!

Здравствуйте уважаемые читатели блога . В очередной статье мы поговорим про формирования и выплату аванса в программном продукте «1С Зарплата и Управление персоналом» . В этом материале будут предложены два способа автоматизации для расчета сумм авансовых выплат работникам:

- Аванс фиксированной суммой;

- Аванс за первую половину месяца пропорционально отработанным дням.

Также я напомню о тех глобальных настройках, которые имеет программа в отношении авансовых платежей, и о принципах работы с документом «Зарплата к выплате» .

Напомню, что на сайте уже есть довольно подробный обзор того как в 1С ЗУП осуществляется выплата зарплаты сотрудникам организации: . Также я писал и о настройках в параметрах учета в свете выплаты заработной платы .

✅

✅

Этот вариант по моим наблюдениям является наиболее используемым среди расчетчиков, а также является довольно простым с точки зрения реализации в программе 1С Зарплата и Управление Персоналом. Осуществляется он с использованием одного справочника «Сотрудники организации» и одного документа «Зарплата к выплате».

Вначале необходимо в справочнике «Сотрудники организаций» в поле «Аванс» указать сумму, которая является фиксированным авансом для каждого из сотрудников.

После этого всё готово для того, чтобы выплатить аванс. Открываем документ «Зарплата к выплате».

✅

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

В этих отчетах можно увидеть выплаты на общую сумму 74 390. Это выплата основной части зарплаты сотрудникам за январь, которые были проведены в феврале. А вот выплаты аванса сформировали долг за работниками на конец месяца. Это долг будет висеть пока мы не начислим заработную плату. После этого для выплаты оставшейся части заработной платы надо будет также воспользоваться документом «Зарплата к выплате». Программа автоматически заполнит суммы выплаты за вычетом уже выплаченного аванса. Подробнее смотрите в самом конце этой статьи.

Аванс за первую половину месяца пропорционально отработанным дням

✅ Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1:

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

Иногда появляется необходимость выплатить аванс за половину месяца пропорционально отработанному времени. Для этого в программе 1С Зарплата и Управление Персоналом есть специальный функционал. Для этого нам понадобится документ «Начисление зарплаты» и конечно «Зарплата к выплате» .

Открываем документ «Начисление зарплаты». В нем необходимо указать месяц начисления и в поле «Режим начисления» обязательно выбрать «Первая половина текущего месяца» . После этого по кнопке «Заполнить» получить в табличной части перечень сотрудников с их начислениями и по кнопке «Рассчитать» вычислить аванс за первую половину месяца. При этом обратите внимание, что у сотрудников в качестве начислений присутствуют не только основные плановые начисления, но и дополнительные плановые начисления (сотрудница Сидорова имеет «Оклад по дням» и «Премия процент от оклада»).

При этом будет рассчитан и НДФЛ. Таким образом аванс рассчитывается за вычетом НДФЛ.

Давайте убедимся в том, что аванс действительно будет рассчитан пропорционально отработанному времени. Пусть сотрудница Сидорова взяла отгул за свой счет на 5 февраля. Отразим это событие с помощью документа «Невыходы в организации».

После этого вернемся в документ «Начисление зарплаты» и рассчитаем ещё раз аванс.

Хочу отдельно отметить одно очень важное обстоятельство .

После расчета аванса в документе «Начисление зарплаты» необходимо его провести и обратиться к документу «Зарплата к выплате» . В нем указываем месяц начисления и в поле «выплачивать» выбираем «Аванс по расчету за первую половину месяца» . Жмем кнопку «заполнить». В результате табличная часть будет заполнена сотрудниками, для которых рассчитан аванс за половину месяца за вычетом НДФЛ.

Как и в первом случае после проведения документа «Зарплата к выплате», сформируется задолженность сотрудника перед организацией. Теперь когда наступит время рассчитывать зарплату за февраль откроем документ «Начисление зарплаты», заполним и рассчитаем документ. Обратите внимание, что он будет рассчитан за весь месяц с первого числа .

Давайте откроем отчет «Расчетная ведомость» и «Свод начисленной зарплаты» за февраль.

Обратите внимание, что суммы аванса и сумма задолженности перед сотрудниками, которая сформировалась в результате начисления зарплаты, почти совпадают. Расхождения лишь у сотрудницы Сидоровой, у которой в первой половине месяца был один отгул, поэтому сумма аванса меньше, чем задолженность организации перед ней за оставшуюся часть месяца.

Оставшаяся часть заработной платы за февраль будет выплачена в марте и этот факт регистрируется документом «Зарплата к выплате», в котором в качестве вида выплаты указывается «Зарплата».

Вот такой своеобразный механизм расчета аванса за половину месяца предлагает нам Программный продукт Зарплата и Управление Персоналом.

На этом сегодня всё! Скоро будут новые интересные материалы на

Чтобы узнать первыми о новых публикациях подписывайтесь на обновления моего блога:

) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня мы рассмотрим: "Учёт НДС с авансов, полученных от покупателей".

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков - на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

Мы (ООО "НДС") подписали договор с ООО "Покупатель" на поставку товара на сумму 150 000 рублей (включая НДС).

По условиям договора ООО "Покупатель" должен перечислить нам аванс в размере 60% от суммы, указанной в договоре, то есть 90 000 рублей.

- в 1 квартале ООО "Покупатель" согласно договора перевёл нам аванс в размере 90 000 рублей

- во 2 квартале мы произвели отгрузку товара на всю сумму, указанную в договоре (150 000 рублей)

Требуется оформить эти операции в программе 1С:Бухгалтерия 8.3 (редакция 3.0), а также посчитать НДС за каждый квартал.

Суть урока

Мы начислим НДС с полученного аванса (90 000) в 1 квартале, отразив его в книге продаж за 1 квартал.

Затем мы начислим НДС со всей суммы (150 000) во 2 квартале, отразив его в книге продаж за 2 квартал.

Наконец, мы зачтём начисленный в 1 квартале НДС с аванса (90 000), отразив его в книге покупок за 2 квартал.

Итого к уплате

- за 1 квартал будет НДС 90 000 * 18 / 118 = 13 728.81

- за 2 квартал 150 000 * 18 / 118 - 13 728.81 = 9 152.54

1 квартал

Проводим выписку по банку

Заносим в программу банковскую выписку от 01.01.2016 на поступление 90 000 рублей от ООО "Покупатель":

Поступление на расчетный счёт будет таким:

Следует обратить внимание на следующие пункты:

- вид операции "Оплата от покупателя"

- отдельный договор (№1 от 01.01.2016) в рамках которого будут осуществляться расчёты по этой сделке

- выделенный НДС по расчётной ставке (18/118)

О расчётной ставке

Расчётная ставка (18 / 118 или 10 / 110) используется, чтобы выделить НДС, который сидит внутри суммы.

В нашем случае известно, что аванс составляет 90 000 рублей (в том числе НДС).

Ставку НДС берём по умолчанию 18%, а значит для того, чтобы вытащить НДС сидящий в 90 000 делаем несложный расчёт:

90 000 * 18 / 118 = 13 728.81

Программа сделала этот расчёт за нас после того как мы указали расчётную ставку 18 / 118.

Выписываем счёт-фактуру на аванс

Согласно налоговому кодексу после получения предоплаты мы обязаны выставить покупателю авансовый счет-фактуру в 5-дневный срок.

Исключение из этого правила

Согласно разъяснениям министерства финансов исключение может быть сделано лишь для непрерывных долгосрочных поставок товаров (выполнения работ, оказания услуг) в адрес одного и того же покупателя.

Например, поставка электроэнергии или оказание услуг связи.

По таким поставкам выставление счетов-фактур на полученные авансы возможно не реже 1 раза в месяц, но не позднее 5-го числа месяца, следующим за истекшим месяцем.

Открываем обработку для регистрации счетов-фактур на полученные авансы:

Указываем период поиска авансов "1 квартал" и нажимаем кнопку "Заполнить":

Подхватился полученный от покупателя аванс:

Но не будем торопиться и нажимать кнопку "Выполнить", чтобы автоматически ввести авансовый счет-фактуру.

Прежде обратим внимание на нижнюю часть обработки с настройками по нумерации и дате авансовых счетов-фактур:

Нумерация счетов-фактур с отдельным префиксом "А" (от слова аванс) довольно удобная практика, чтобы их можно было легко отличить от обычных счетов-фактур в книге покупок и продаж.

Но есть нюансы...

Налоговый кодекс не делает различия между обычными и авансовыми счетами-фактурами.

И хотя наличие префикса или любого другого признака (иногда бухгалтеры ещё пишут "1/АВ", "2/АВ"...) является допустимым - нумерация всех счетов-фактур (и обычных и авансовых) должна быть единой, например, так:

1, 2, А-3, А-4, 5...

При работе в 1С:Бухгалтерии у нас есть 3 варианта:

- делать нумерацию в ручную (зачастую многие бухгалтеры так и делают)

- делать автоматическую нумерацию с префиксом "А" (но вот незадача, тогда 1С будет делать отдельную нумерацию для фактур с префиксом и без префикса, например, так: 1, 2, А-1, А-2, 3...)

- делать автоматическую единую нумерацию всех выданных счетов-фактур (крайне неудобно для бухгалтера)

Получается, что первый и последний вариант полностью соответствует букве закона, но неудобны в работе.

Второй вариант удобен в работе, но не совсем соответствует закону.

В общем, как ни крути, а мало у кого из бухгалтеров нумерация счетов-фактур находится в идеальном состоянии

Утешает только то, что неправильное указание номера счета-фактуры:

- не является основанием для отказа покупателю в вычете НДС по такому счету-фактуре

- не влечет для продавца налоговой и административной ответственности

Регистрация счета-фактуры при получении аванса означает, что счет-фактура на аванс будет зарегистрирован вне зависимости от того был ли зачтён аванс в течение 5 дней.

Есть и другие варианты выставления (вернее не выставления) счетов-фактур

- не регистрировать, если аванс был зачтён в 5 дневный срок (указание на такую возможность есть в разъяснении министерства финансов)

- не регистрировать, если аванс был зачтён до конца месяца (для поставок, которые попадают под разъяснение министерства финансов)

- не регистрировать, если аванс был зачтён до конца налогового периода (только для самых смелых и сильных, кто готов к претензиям со стороны налоговых органов)

Настроив нумерацию и срок выставления, как на рисунке выше, жмём кнопку "Выполнить":

Убедимся, что счет-фактура на аванс создан:

Распечатываем счет-фактуру в 2 экземплярах - один нам, другой покупателю:

- Отразили нашу задолженность по уплате НДС в размере 13 728 рублей 81 копеек перед государством по кредиту 68.02 в корреспонденции с дебетом 76.АВ (НДС по авансам и предоплатам).

Регистр "Журнал учета счетов-фактур" пропускаем, он нам не интересен (см. предыдущий урок).

- Запись в регистр "НДС Продажи " обеспечивает попадание аванса в книгу продаж.

Формируем книгу продаж

Формируем книгу продаж за 1 квартал:

А вот и наш счет-фактура на аванс:

Смотрим итоговый НДС к уплате за 1 квартал

Других хозяйственных операций в 1 квартале больше не было, а значит смело формируем "Анализ учета по НДС":

НДС к уплате за 1 квартал получился 13 728 рублей 81 копеек:

2 квартал

Отгружаем товар

Заносим в программу реализацию товара от 01.04.2016 для ООО "Покупатель" на сумму 150 000 рублей (включая НДС):

Накладная будет такой:

Разбираем проводки и движения регистров...

- Списали себестоимость товара в кредит 41 счёта в корреспонденции с дебетом 90.02.1 (себестоимость продаж). Так как реального поступления телевизора я не делал - себестоимость (сумма проводки) оказалась равна нулю.

- Сделали зачет аванса (90 000), уплаченного в 1 квартале.

- Отразили выручку (150 000) за товар по кредиту 90.01.1 (выручка от продаж) в корреспонденции с дебетом 62.01 (задолженность покупателя перед нами).

- Наконец, отразили нашу задолженность (22 881.36) перед бюджетом по НДС (кредит 68.02) в корреспонденции с дебетом 90.03 (НДС с продаж).

- Запись в регистр "НДС Продажи " обеспечивает попадание реализации в книгу продаж.

Выписываем счет-фактуру на отгрузку

Для этого нажимаем на кнопку "Выписать счет-фактуру" в самом низу только что созданного документа реализация товаров:

Распечатываем созданный документ в двух экземплярах - один нам, другой покупателю.

Смотрим НДС к уплате за 2 квартал

Вновь формируем "Анализ учета по НДС" (в этот раз за 2 квартал):

НДС к уплате за 2 квартал получился равным 22 881.36:

Почему 22 881.36?

Это НДС с единственной реализации во втором квартале на сумму 150 000 (включая НДС): 150 000 * 18 / 118 = 22 881.36.

А как же уже уплаченный НДС в размере 13 728.81 за 1 квартал по авансу в 90 000, спросите вы?

И будете совершенно правы.

Ведь НДС, уплаченный с аванса в 1 квартале, должен быть взят нами в зачёт при уплате НДС во 2 квартале, когда была совершена полная отгрузка по договору, на что нам и указывает запись в сером квадратике в отчёте по анализу НДС:

Делаем запись в книгу покупок

Чтобы взять в зачёт НДС с аванса заходим в "Помощник по учету НДС":

В открывшемся документе переходим на закладку "Полученные авансы" и нажимаем кнопку "Заполнить":

Программа обнаружила, что аванс, с которого мы оплатили НДС в 1 квартале, был зачтён (документ реализация по тому же покупателю и договору) и теперь его нужно поставить к вычету в книгу покупок (иначе мы бы заплатили НДС с аванса дважды):

Проводим документ "Формирование записей книги покупок" через кнопку "Провести и закрыть":

![]()

Разбираем проводки и движения регистров документа записи книги покупок...

Для любопытных вернёмся в документ "Формирование записей книги покупок" через ссылку в помощнике по учёту НДС и посмотрим его проводки и движения по регистрам.

- Делаем вычет по НДС по предоплате в дебет 68.02 в корреспонденции с кредитом 76.АВ (НДС по авансам и предоплатам) в размере 13 728.81.

- Запись в регистр "НДС Покупки " обеспечивает попадание вычета в книгу покупок.

Каждый расчетчик сталкивается с начислением планового аванса, но как правильно это оформить в ЗУП 2.5 знает не каждый.

Ниже небольшая инструкция по начислению планового аванса в ЗУП:

В ЗУПе разработаны два способа расчета аванса:

Аванс фиксированной суммой;

Аванс за первую половину месяца пропорционально отработанным

Настройки для расчета

Откройте Сервис - Параметры учета и установите настройки значений для Вашей организации:

Аванс фиксированной суммой

Необходимо в списке справочника «Сотрудники организаций» в поле «Аванс» указать сумму, которая будет являться фиксированным авансом для каждого из сотрудников.

После этого как вы заполните все фиксированные суммы по сотрудникам, чтобы выплатить аванс. Открываем документ «Зарплата к выплате ».

«Расчет зарплаты - Касса и Банк - Зарплата к выплате организаций»

Создаем новый документ

Указываем в нем месяц начисления (аванс за какой месяц выплачивается), способ выплаты (через кассу или через банк). Самое главное поле это поле «Выплачивать». В нем надо обязательно выбрать вариант «Плановый аванс». После этого нажимаем кнопку «Заполнить» и табличная часть документа будет заполнена сотрудниками, по которым мы указали размер аванса в справочнике «Сотрудники организаций».

Проведем документ, далее за каждым сотрудником получившим аванс формируется задолженность перед организацией, т.е. они оказываются должны предприятию. Это происходит поскольку к моменту выплаты аванса, ещё не была начислена основная часть заработной платы документом «Начисление зарплаты». Это можно увидеть в отчете «Расчетная ведомость организации» и «Свод начисленной зарплаты».

Аванс за первую половину месяца пропорционально отработанным

Когда нужно выплатить аванс за половину месяца пропорционально отработанному времени то для этого в программе 1С Зарплата и Управление Персоналом есть специальный функционал - Документ «Начисление зарплаты» и конечно «Зарплата к выплате».

Открываем документ «Начисление зарплаты». В нем необходимо указать месяц начисления и в поле «Режим начисления» обязательно выбрать «Первая половина текущего месяца». После этого по кнопке «Заполнить» получить в табличной части перечень сотрудников с их начислениями

и по кнопке «Рассчитать - Полный расчет» - идет расчет аванса за первую половину месяца. При этом обратите внимание, что у сотрудников в качестве начислений присутствуют не только основные плановые начисления, но и все дополнительные плановые начисления положенные работникам.

Проведение документа «Начисление зарплаты» с режимом начисления «Первая половина текущего месяца» на самом деле не делает никаких начислений, а лишь осуществляет расчет сумм аванса. Поэтому, когда мы в конце месяца будем пользоваться этим документом для расчета зарплаты, то он снова будет считать всех сотрудников с первого числа месяца, а не с середины.

После расчета аванса в документе «Начисление зарплаты» необходимо его провести и обратиться к документу «Зарплата к выплате». В нем указываем месяц начисления и в поле «выплачивать» выбираем «Аванс по расчету за первую половину месяца». Жмем кнопку «заполнить». В результате табличная часть будет заполнена сотрудниками, для которых рассчитан аванс за половину месяца за вычетом НДФЛ.

Как и в первом случае после проведения документа «Зарплата к выплате», сформируется задолженность сотрудника перед организацией.

Часто задаваемые Вопросы по начислению аванса:

Необходимо чтобы в аванс начислялось 40% от суммы месячного оклада, Как начислить?

В списке сотрудников или в регистре сведений Авансы сотрудникам организаций (меню Расчет зарплаты по организациям - Касса и банк - Авансы сотрудникам организаций) указываете сумму планового аванса 40 от зп вашего сотрудника.

Уточните, плз, что должно выплачиваться за первую половину месяца: собственно аванс или зарплата за 1 половину месяца?

1.Если аванс, но это НЕ НАЧИСЛЕНИЕ! Это-ВЫПЛАТА!

Сразу создаем документ Зарплата к выплате, заполняем его из фиксированной суммы аванса, заданной в регистре сведений Авансы сотрудникам.

НДФЛ НЕ ПЛАТИМ!

Да, неудобно фиксированной суммой.

Можно, да, заполнить эти фиксированные суммы какой-нибудь обработкой.

Или заполнять обработкой не регистр сведений Авансы сотрудникам, а сам документ Зарплата к выплате.

2.Если это зп за 1 половину месяца, то она, действительно, расчитывается док.Начисление зп за 1 половину месяца, берется и уплачивается НДФЛ и т.п. Но начисляем не аванс как таковой, а часть оклада, тарифа, надбавок за часть месяца.

Это должно быть прописано в официальных документах организации, а не "как удобно расчетчику"

И,-подчеркну.-аванс это НЕ начисление. Начисляются-оклад, тариф, надбавки.

Мы НЕ назначаем такое начисление-аванс.И формулу его создать стандарными средствами НЕ можем.

Подскажите пожалуйста, пытаюсь людям начислить аванс, выбрала "плановый аванс" 50% от з/п, проставила у каждого сотрудника. Затем делаю "выплата", выбираю "банк", так как хочу на карты перечислить, и тут у меня отображается только один сотрудник...в чем подвох? хотя если выбрать "через кассу" отображаются все..Лицевые счета по всем заполнены.

В программе вы можете "плановый аванс" задать как вид выбираемой операции в док-те "Зарплата к выплате" . Тогда в ведомость автоматически подставятся суммы, проставленные каждому сотруднику. Причем, те сотрудники, которым вы не назначали плановый аванс, в такую ведомость не попадут.

Далее, если способ выплаты вы выбираете "через кассу", то такой вариант ведомости предоставляет впоследствии лишь возможность "ввести на основании" РКО (кассовый документ). Так реализовано в Зарплате и Управлении Персоналом 8, ред. 2.5.

А если вы выбираете способ выплаты - "через банк" , то справа открывается поле для контрагента- банка, в который вы передаете ведомость на списание суммы с вашего р/счета на карточные зарплатные счета ваших сотрудников по Зарплатному проекту.

В таком случае можно провести перечисление по банку обычного планового аванса.

Но если у вас установлен упрощенный вариант учета взаиморасчетов с сотрудниками, то у вас не получится ни платежное поручение ввести (как документ), ни в выписке банка что-либо оформить в конфигурации.

Кроме того, есть ещё вариант для того, чтобы некий аванс попал в ведомость для перечисления с банковского счета (или по расходом кассе). Для этого нужно производить отдельный расчет (док-том Начисление з/пл) за первую половину месяца. Такой расчет должен учитывать фактические невыходы (табель учета раб.времени), то есть выплата не просто плановой суммой, а в меньшей сумме, если первая половина месяца отработана сотрудником не полностью.

Каждый работник обязан добросовестно исполнять свои обязанности, предусмотренные трудовым договором, а каждый работодатель обязан в полном объеме и своевременно выплачивать заработную плату. Как установлено статьей 136 Трудового кодекса, зарплата должна выплачиваться минимум каждые полмесяца. Дата ее выплаты должна приходиться на 15 календарных дней со дня окончания периода, за который она начислена. Оплата за первую половину месяца условно обозначается как «аванс».

С точки зрения гражданского кодекса выплата аванса – это предварительная оплата поставки товаров, выполнения работ или оказания услуг. Аванс одна сторона передает другой при наличии встречных обязательств или договорных отношений как обеспечение исполнения своих обязательств до начала выполнения встречного обязательства.

Аванс необходимо отличать от задатка. Аванс от задатка отличается, что при неисполнении договора передавшая сторона, ответственная за неисполнение договора, теряет задаток. Если за неисполнение договора отвечает сторона, принявшая задаток, тогда задаток возвращается в двойном размере. При выдаче аванса такое правило не применяется. Аванс является частью исполнения обязательств, а не как форма их обеспечения.

Прямого определения термина «аванс» трудовое законодательство не имеет. Смысл этого термина можно трактовать как некоторую условную сумму, которая выплачивается работнику в середине месяца и прямо не зависит от количества и качества труда. На сумму ранее выплаченного аванса уменьшается заработная плата, рассчитанная и выплаченная по итогам месяца.

Поэтому вместо термина «аванс» зачастую используется более официальный – «заработная плата за первую половину месяца». Вместо «Выплата аванса» – «Выплата заработной платы за первую половину месяца», вместо «Начисление аванса в 1С ЗУП» – «Начисление…» и вместо «Изменить аванс» – «Изменить…» и т.д. соответственно. Из этой статьи вы сможете узнать, как провести все эти операции в 1С ЗУП 3.1 (8.3).

Расчет

Это может происходить тремя способами, и каждый из них имеет свои отличия:

- Расчетом за первую половину месяца;

- Фиксированной суммой;

- Процентом от тарифа.

При выплате фиксированной суммой – расчет производится без учета отработанного времени. Если процентом от тарифа – расчет также производится без учета отработанного времени, а для расчета размера заработной платы за указанный период учитывается весь фонд оплаты труда работника (все плановые начисления, назначенные работнику). То есть, если выплата настроена процентом от тарифа, отсутствует возможность при выплате учитывать только некоторые из плановых начислений. Например, при выборе способа расчета процентом от тарифа, нельзя рассчитывать размер заработной платы за первую половину месяца только от размера оклада, без учета ежемесячной премии.

Способ начисления выплаты в 1С ЗУП 3.1 назначается каждому сотруднику. Назначение способа производится в документе «Прием на работу». Способ указывается на закладке «Оплата труда» (рис.1).

Рис. 1Если выбран способ – «Фиксированной суммой», то появится поле, куда нужно ввести сумму за период. Если «Процентом от тарифа», то появится поле, куда будет нужно ввести размер процента от нее.

Когда при помощи 1С ЗУП 3.1 начинает рассчитывать зарплату организация, в которой ранее применялась для расчета другая программа, то способ начисления можно назначить в документе «Начальная штатная расстановка» (рис. 2).

Рис. 2

Рис. 2

Увидеть способ начисления, назначенный конкретному сотруднику, можно непосредственно в карточке самого сотрудника (рис. 3) в реквизите «Аванс».

Рис.3

Рис.3

Корректировка данных

Изменить ранее назначенный способ можно при помощи документов:

- Кадровый перевод;

- Кадровый перевод списком;

- Изменение оплаты труда;

- Изменение аванса.

Для того чтобы изменить способ расчета в документе «Кадровый перевод», нужно на закладке «Оплата труда» включить флажок «Аванс» и выбрать новый способ начисления (Рис. 4). При помощи документа «Кадровый перевод» можно изменить способ для одного сотрудника.

Рис. 4

Рис. 4

Чтобы изменить схему начисления в «Кадровый перевод списком», нужно заполнить табличную часть документа сведениями о работниках, у которых требуется изменить способ начисления. Дважды щелкнув мышкой по сотруднику, в появившемся окне надо выбрать закладку «Оплата труда», включить флажок «Аванс» и выбрать из списка нужный нам способ. Возможные значения списка (в порядке следования):

- Фиксированной суммой;

- Процентом от тарифа;

- Расчет за первую половину месяца (рис.5).

При помощи документа «Кадровый перевод списком» можно изменить способ начисления нескольким сотрудникам.

Рис. 5

Рис. 5

Чтобы изменить способ расчета в документе «Изменение оплаты труда», нужно включить флажок «Изменить аванс» и выбрать нужный (Рис. 6). При помощи документа «Изменение оплаты труда» можно изменить способ расчета для одного сотрудника.

Рис. 6

Рис. 6

Чтобы изменить способ расчета при помощи документа «Изменение аванса», необходимо в поле «Способ расчета аванса» выбрать новое значение. Заполнив табличную часть сведениями о сотрудниках, которым нужно изменить способ расчета (методом подбора или добавления), установить новое значение суммы или процента (для способов «Фиксированной суммой» или «Процентом от тарифа»), записать и провести. При помощи документа «Изменение аванса» можно изменить способ для нескольких сотрудников (Рис. 7). При этом прежнее значение способа для работника показывается в табличной части.

Рис.7

Рис.7

Начисление

Начисление способом «Расчетом за первую половину месяца» производится с учетом отработанного времени. Поэтому для начисления указанным способом предназначен документ «Начисление за первую половину месяца». Он доступен из раздела «Зарплата» (рис. 8).

Рис. 8

Рис. 8

Для того чтобы начислить аванс расчетом необходимо:

- Указать месяц, за который будет начисление;

- Дату, до которой производится расчет первой половины месяца (по умолчанию 15-е число текущего месяца);

- Если расчет заработной платы производится в разрезе подразделений, то выбрать подразделение, для работников которого необходимо рассчитать аванс;

- Нажать на кнопку «Заполнить».

После нажатия на кнопку «Заполнить» в табличную часть документа попадут только те сотрудники фирмы или выбранного отдела, для которых способ – «Расчетом за первую половину месяца».

Помимо этого в табличную часть попадают только те виды оплат, у которых активен флаг «Начисляется при расчете за первую половину месяца» (рис. 9). Надо учесть, что в табличную часть «Начисление за первую половину месяца» не попадут сотрудники, для которых были зарегистрированы неявки документами «Отпуск», «Больничный», «Отсутствие (болезнь, прогул, неявка)», «Командировка» или документом «Табель» был зарегистрирован вид времени, который соответствует отсутствию.

Рис. 9

Рис. 9

Если работник имеет удержания из зарплаты, то в «Расчет за первую половину месяца» попадут только те из них, которые отмечены флажком «Удерживается при расчете первой половины месяца» (Рис. 10). Расчет пособий и взносов при нашем расчете не производится.

Рис. 10

Рис. 10

Выплата

Выплата регистрируется через:

- Ведомость в банк;

- Ведомость на счета;

- Ведомость в кассу.

Они доступны в разделе «Выплаты». Чтобы осуществить выплату, например, через банк, необходимо (рис.11):

- Создать новый документ «Ведомость в банк»;

- Выбрать месяц, за который будет выплата;

- Если расчет заработной платы производится в разрезе подразделений, то пометить требуемое;

- В поле «Выплачивать» из списка выбрать значение «Аванс»;

- Из справочника зарплатных проектов выбрать необходимый зарплатный проект, по которому производится перечисление заработной платы;

- Нажать «Заполнить».

Рис. 11

Рис. 11

После этого табличная часть будет заполнена информацией, содержащей сотрудников и суммы их аванса. Суммы будут рассчитаны в соответствии с установленным способом. Данные можно просмотреть и отредактировать при необходимости. Например, можно ввести недостающие данные по номерам лицевого счета.

После проверки и при необходимости корректировки табличной части нужно нажать на кнопку «Провести и закрыть».