Кредит исправить кредитную историю. Как самому исправить кредитную историю

Как только первый кредит оформлен, на человека заводится кредитная история. Если своевременно не вносить платежи, она может стать отрицательной. Это негативно скажется, когда решите вновь получить кредит. Поэтому для многих актуален вопрос: как исправить кредитную историю.

Прежде нужно понять, как она формируется. Она состоит из трех разделов:

- титульной,

- основной,

- дополнительной.

Первая часть включает личные сведения заемщика (информацию из паспорта, налоговый номер и СНИЛС). Основная часть включает сведения о том, где живет и прописан человек, является ли ИП, сведения о суммах и сроках займа, как были оплачены обязательства, были ли изменения в договоре и другие обстоятельства. В дополнительном разделе есть положения об организациях, которые подали сведения. Дополнительно о предприятиях, узнававших кредитную историю конкретного человека.

Поводом к плохой кредитной истории может стать:

- нарушение сроков оплаты кредита,

- плохое мнение о заемщике у специалиста кредитной организации,

- предоставление недостоверной информации или неоригинальных документов.

Первая причина является одной из основных. У каждого финансового учреждения свой срок задолженности, который будет считаться критичным. У Сбербанка он составляет 180 суток, у большинства других – 30 дней. Даже при небольшой просрочке долга есть возможность попасть в «черный список» и перекрыть себе доступ к привилегиям.

Как исправить кредитную историю - порядок действий?

Сначала проверьте сведения, которые о вас уже собраны. Исправление кредитной истории будет необязательным, если она хорошая. Поэтому вы можете:

- обратиться в специальное бюро,

- прийти в банк,

- сделать запрос через интернет.

В последнем случае заходите на сайт специализированной фирмы, вводите паспортные данные. Дополнительно прикладывается скан паспорта, в том числе страница о прописке. Указываются и личные данные. Однако большинство компаний, работающих через интернет-порталы, предлагают платные услуги. Если хотите получить бесплатно онлайн, то посетите сайт Бюро кредитных историй. Бесплатно сведения предоставляются один раз в год.

Как исправить испорченную кредитную историю?

Еще один способ борьбы с испорченной историей - это ее оспаривание.

- Направьте в БКИ заявку о внесении изменений. Сделайте это лично или удобным способом, но с подписью или печатью нотариуса.

- Дождитесь ответа. На проверку уйдет не больше месяца. За это время сотрудник службы проверит предоставленные сведения. Но вы можете сами сократить срок, если укажите объективную причину, почему время рассмотрения должно быть уменьшено.

- Оспорьте в судебном порядке. Этот этап наступает в том случае, если полученный ответ не удовлетворяет вашему ожиданию.

Не доводя дело до суда, в Бюро исправят/ дополнят сведения, содержащие неточную или неполную информацию. Это актуально, если нет конфликта между финансовой организацией и заемщиком. Если дело дошло до более высоких инстанций, не стоит надеяться, что решение будет принято в вашу пользу, если были нарушены условия подписанного договора.

Другие способы исправления кредитной истории

Многих интересует, как исправить кредитную историю бесплатно по фамилии? Отдельные финансовые учреждения лояльно относятся к заемщикам. Главное условие – предоставить доказательства о возможности пересмотра сложившейся ситуации. К таким финансовым учреждениям относится:

- и другие.

Сотруднику этих банков необходимо предоставить официальные бумаги об оплате счетов за последние несколько месяцев. Это могут быть даже коммунальные счета, оплаченные вовремя. Придется подготовить справку о зарплате с последнего места работы. Если вы будете соответствовать всем требованиям, то банк может не принять во внимание вашу плохую кредитную историю.

Если просрочка была по объективным причинам, то докажите это. Для этого предъявляются справки, по которым становится понятна причина несвоевременной уплаты кредита. Это может быть справка о болезни, попадание под сокращение или задержки заработной платы. Вопросы в таких ситуациях решаются индивидуально.

Если выявили, что в истории написано о займах, которые вы не брали, сразу обратитесь в полицию и напишите заявление в БКИ. В течение месяца данные должны быть исправлены. Если этого не произошло, смело обращайтесь в суд.

Сейчас банковские организации в обязательном порядке проверяют кредитную историю потенциальных заемщиков (КИ), прежде чем одобрить кредит. Если рассматриваемое лицо имеет плохую репутацию, оно получает отказ. Как улучшить кредитную историю, если она испорчена, и можно ли сделать это бесплатно или с небольшими денежными расходами? Читайте далее в статье.

Причины плохой кредитной истории

Чтобы разобраться, можно ли исправить кредитную историю и выбрать для этого оптимальный способ, необходимо знать о причинах, по которым заемщик получил статус недобросовестного. Каждый банк изучает кредитоспособность клиентов, руководствуясь разными факторами. Однако нежелательные записи, портящие КИ, можно условно классифицировать исходя из степени тяжести нарушения:

- Небольшие просрочки выплат сроком до 5 дней. Для большинства организаций это считается нормой, но некоторые банки способны отказать в выдаче кредита даже при таком незначительном нарушении.

- Неоднократные просрочки взносов по кредиту или единичная просрочка сроком от 5 до 35 дней. Это считается средним нарушением, которое может повлиять на решение банка.

- Частичный или полный невозврат кредита – грубое нарушение. Если дело доходит до взыскания задолженности через суд, заемщик получает статус злостного неплательщика и лишается возможности брать новые кредиты.

Выше описанное касается только тех случаев, когда КИ испорчена по вине заемщика. Однако негативные отметки в личном деле заемщика появляются и по вине банка. Такое возникает, если плательщик внес деньги своевременно, но банк задержал платеж, например, по техническим причинам. Даже добросовестные и порядочные заемщики не защищены от проблем, из-за которых в дальнейшем им потребуется исправление кредитной истории.

Как проверить свою историю в БКИ

Сведения о кредитах хранятся в базах кредитных историй (БКИ). Там отражается информация о когда-либо бравшихся кредитах, их оплате и имевших место просрочках. Чтобы очистить кредитную историю, необходимо выяснять, какие неблагоприятные сведения о просрочках или задолженностях там зафиксированы. Для получения документального отчета об истории займов имеется сразу несколько способов:

- Заполнить заявку через интернет-сервис БКИ и подтвердить свою личность, направив на почтовый адрес бюро телеграмму или обратившись в офис организации лично.

- Направить на почтовый адрес БКИ нотариально заверенное заявление на получение кредитной истории.

- Направить на почтовый адрес БКИ телеграмму с заявлением, заверенную оператором почтовой связи.

- Обратиться в офис БКИ лично.

По закону каждый гражданин имеет право 1 раз в год бесплатно получить отчет из БКИ. Если заемщику неизвестно, в каком бюро хранится его дело, то сначала ему придется осуществить запрос в ЦККИ (Центральный каталог КИ). Его направляют через БКИ, банк, почтовое отделение или нотариуса. Если процесс выдачи КИ нужно ускорить, то лучше обратиться за платной услугой получения кредитного отчета в любой банк или надежное агентство, сотрудничающее с БКИ. Однако это обойдется в сумму от 300 до 700 рублей.

Как оспорить КИ

Если в полученном из БКИ отчете отражена ошибочная информация, заемщик имеет право оспорить ее. Для этого подают официальное заявление в банк, по вине которого в историю заемщика были занесены неверные сведения, а также направить запрос в БКИ. По итогам проверки бюро должно исправить записи или убрать из них недостоверные отметки. Если БКИ откажется удалить нежелательные данные, изменить кредитную историю можно будет только через суд.

Как можно улучшить кредитную историю, если она испорчена по вине заемщика? Единственный путь – убедить кредиторов в своей готовности выполнять финансовые обязательства, восстановив свой статус добросовестного клиента. Для этого нужно, чтобы в КИ появились отметки о своевременных выплатах по кредитам. Добиться этого можно только путем исправной оплаты всех последующих займов.

Кредитные брокеры называют сразу несколько способов взять займ с плохой КИ. Однако прежде, чем приступить к активным действиям по обновлению своей долговой истории, необходимо разобраться с уже имеющимися просрочками. Брать новые кредиты, не погасив предыдущие – прямой путь к созданию непосильной финансовой нагрузки. Помимо этого, заемщику, имеющему сразу несколько просроченных долговых обязательств, гораздо сложнее восстановить репутацию.

Погасить имеющиеся задолженности

Невозможно восстановить кредитную историю, имея непогашенные долги. Нельзя прятаться от кредиторов или игнорировать их требования. Так вы только ухудшите свою репутацию и спровоцируете банки на решительные действия по взиманию долгов. Кредитные эксперты рекомендуют заемщикам с длительными просрочками по кредитам действовать по следующей схеме:

- Погасить самые небольшие займы – микрозаймы, задолженности по кредитным картам или овердрафту. Такие долги отличаются самыми высокими процентными ставками и штрафами, и банки нередко передают их коллекторам.

- Обратиться за реструктуризацией по оставшимся кредитам. Это следует сделать даже при наличии просрочки. Даже если банк откажется реструктурировать долг, у заемщика будет документальное подтверждение, что он добросовестно попытался решить проблему, то есть является жертвой обстоятельств, а не злостно уклоняющимся неплательщиком.

- Попробовать снизить сумму задолженности. Если просрочка возникла давно, сумма кредита могла сильно увеличиться за счет пени и штрафов. Имея такую структуру задолженности, разумнее будет обратиться к юристу, специализирующему на кредитных делах. Специалист проанализирует ситуацию и поможет частично или полностью обнулить выставленную банком неустойку.

- При взыскании долга в судебном порядке попросить суд об отсрочке или рассрочке. Получив возможность погашать долг частями по удобному графику или выиграв время, справиться с кредитными обязательствами будет проще.

Открыть депозитный счет в банке

Если вы планируете обратиться за кредитом в какой-то конкретный банк, но пока являетесь недостаточно благонадежным клиентом, разумно будет открыть в этом банке депозитный счет. Потенциальный заемщик, который имеет постоянно пополняющийся вклад, может рассчитывать на более лояльное отношение обслуживающей его кредитной организации. Чем больше сумма на депозите, тем на большее доверие банка можно будет рассчитывать.

Получить микрозайм

В микрофинансовые организации (МФО) рекомендуется обращаться тем, кому необходима быстрая чистка кредитной истории. Микрозайм подходит и тем, кому другие виды кредиторов отказываются предоставлять даже небольшие ссуды. Отрицательной особенностью подобных организаций являются высокие процентные ставки, за счет которых затраты на обновление кредитной истории могут стать слишком большими. Зато многие МФО не проверяют КИ и готовы выдавать небольшие срочные кредиты даже заемщикам с плохим рейтингом.

Взять товарный кредит на небольшую сумму

Многие заемщики не знают, как улучшить свою кредитную историю, если она испорчена, поскольку при попытках взять заем постоянно сталкиваются с отказами. Однако за займом необязательно обращаться напрямую в банк. Его можно получить и на покупку какого-либо товара – мебели или дорогой бытовой техники, оформив непосредственно в магазине. Данные о товарных кредитах тоже учитываются в истории займов.

Оформить кредитную карту

Изучая вопрос, как исправить кредитную историю, можно встретить рекомендации об открытии кредитной карты. Действительно, во многих банках легко оформить пластиковую карту с небольшим кредитным лимитом даже имея отрицательную КИ. Однако важно узнать, предусмотрен ли договором срок беспроцентного пользования картой. В течение этого срока денежными средствами можно пользоваться абсолютно безвозмездно, то есть такая карта является возможностью получения хоть и небольшого, но беспроцентного кредита.

Если платежи по кредитной карте будут поступать строго в срок, ее владельцу удастся создать имидж кредитоспособного и благонадежного заемщика. Когда почистить кредитную историю требуется в очень сжатые сроки, можно оформить сразу несколько карт, главное, возвращать все потраченные средства вовремя. При этом крайне желательно выбирать банки, которые пользуются данными одного БКИ.

Узнать, использует ли рассматриваемый банк услуги конкретного БКИ, можно на сайте бюро – эта информация нередко находится в свободном доступе. Получив кредитные карты в банках, использующих одно БКИ, проще организовать обновление КИ и сформировать себе более привлекательный рейтинг кредитоспособного клиента, поскольку документально он будет представлен не в виде отдельных отчетов из разных бюро, а как единый документ из одного БКИ.

Видеоинструкция: как восстановить испорченную кредитную историю

Нашли в тексте ошибку? Выделите её, нажмите Ctrl + Enter и мы всё исправим!Обсудить

Способы исправить плохую кредитную историю

Чтобы узнать как исправить кредитную историю, расскажем несколько слов о том, что же такое кредитная история?

Кредиты сегодня наверное оформлял каждый второй. Однако кому-то выдают кредит, а кому-то отказывают. С чем это связано? Один из главных факторов, вопреки расхожим мнениям, является кредитный рейтинг, а вовсе не заработная плата заемщика.

Способы исправления кредитной истории:

Исправление кредитной истории возможно одним путем – необходимо взять кредит или займ и вернуть в указанный в договоре срок. Вне зависимости, требуется ли вам создание кредитной истории с нуля или исправление испорченной истории в прошлом, способы исправления будут одинаковыми.

Способ №1 –оформляем кредитную карту

Для исправления КИ, расплачивайтесь ею в магазинах в течение месяца, а потраченные средства возвращаете в льготный период с заработной платы до 25 числа текущего месяца. Следующую активацию кредитной карты делайте с 1-ого числа следующего месяца. Так Вы будете исправлять кредитную историю бесплатно, т.к. банк зафиксирует взятие кредита и его возврат.

Способ №2 – оформляем микрокредит на минимальный срок

Способ №3 – если у Вас очень плохая кредитная история:

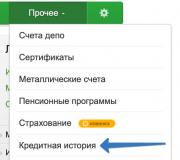

Способ №6 – Проверяем кредитную историю бесплатно

Быстро и бесплатно проверить кредитную историю можно тремя способами:

- В личном кабинете Platiza в разделе “Кредитный рейтинг”

- На сайте Миг кредит ;

- И на сайте Equifax.ru , пройдите регистрацию и после подтверждения личности получите свою кредитную историю.

Пример бесплатного кредитного отчета смотрите

Способ №7 – Кредит наличными до 100 тыс. руб.

Если кредитная история позволяет, используйте кредит наличными от 50 до 100 тыс. руб. взятый сроком от 6 до 9 месяцев. Таким образом Вы создадите свою кредитную историю “положительных” своевременных платежей.

| Сравнить | Ставка(%)* | Срок кредитования | Возраст | Решение по заявке | Максимальная сумма | |

|---|---|---|---|---|---|---|

| 0 % | 12-60 дн. | от 20 лет | 1 дн. | 1 000 000 Руб. |

||

| 10.9 % | 12-60 мес. | 21-75 | 4 мин. | 3 000 000 Руб. |

||

| 8.99 % | 12-60 дн. | 23-70 | 1 мин. | 2 000 000 Руб. | 3 000 000 Руб. |

Способ №9 – Исправить кредитную историю в бюро кредитных историй

Часто бывает так, что у Вас плохая кредитная история в связи с ошибкой сотрудника банка, который не передал информацию о закрытии кредита. Другой распространенный случай – Вы не брали кредит и например стали жертвой мошенников. В таких случаях для исправления кредитной истории необходимо направить заявление заказным письмом в БКИ и приложить справку о закрытии кредита, либо протокол из полиции о возбуждении уголовного дела по факту мошенничества.

Сотрудники БКИ обязаны на основании заявления:

- Перепроверить данные о Вашей кредитной истории

- Сделать запрос в банк

- В течение 30-ти дней дать Вам ответ о внесении изменений в кредитную историю.

Скачать бланк заявления в бюро крединых историй.

PS: У Вас хорошая кредитная история

В банках есть определенные правила кредитования населения. Эти правила строятся на рекомендациях от Центрального банка РФ. ЦБ РФ очень пристально наблюдает за банками и за соблюдением данных рекомендаций. Главная из них это не закредитовывать население, т.е. не выдавать третий или четвертый кредит.

У Вас хорошая кредитная история, но Вы подаете заявку на 3й или 4-й кредит. Имейте ввиду, кредиты супруга/супруги тоже учитываются, т.к. Вас рассматривают как единое целое.

Если у Вас остались вопросы, применительно к Вашей ситуации, Вы можете задать их нашему кредитному эксперту. Опишите подробно ниже в форме обратной связи. Рекомендации эксперта бесплатные и будут направлены Вам на почту.

Если в силу жизненных обстоятельств у вас образовалась плохая кредитная история (КИ), из-за которой вы не можете получить кредит или займ, то самое время её исправлять.

Исправление кредитной истории – передача в бюро кредитных историй новой положительной информации о заемщике. Новая информация будет характеризовать вас как надежного и ответственного заемщика .

Я вам помогу, и мы с помощью нескольких кредитных карт и сайта qiwi исправим вашу кредитную историю.

Есть два способа исправления КИ

Первый способ подойдет, если кредитная история испорчена в результате ошибки банка или микрофинансовой организации (МФО) при передаче информации в бюро кредитных историй. В соответствии со ст. 8 закона «О кредитных историях» , вы имеете право полностью или частично оспорить информацию, содержащуюся в вашей кредитной истории, направив в соответствующее бюро заявление о внесении изменений или дополнений в эту кредитную историю . Получив ваше заявление, бюро обязано в течение 30 дней провести проверку, запросив у банка или МФО дополнительную информацию. На время проверки в кредитной истории делается соответствующая пометка.

Если информация в кредитной истории ошибочна, то бюро её обновляет и исправляет. При этом бюро обязано письменно вам ответить в течение 30 дней со дня получения вашего заявления.

Если информация в вашем заявлении не подтвердится, то бюро откажет вам во внесении изменений в КИ. Данный отказ можно обжаловать в суде. Но если вы это читаете, то это явно не ваш путь. Идем дальше.

Второй способ – исправление кредитной истории своими активными действиями, с помощью которых мы создадим имидж благонадёжного и кредитоспособного заемщика .

Как выглядит кредитная история

Для начала давайте взглянем на то, как выглядят плохие кредитные истории и моя хорошая, которую я получил в электронном виде из НБКИ.

Еще одна фотография плохой истории:

На скриншотах мы видим, что есть зеленые, желтые, оранжевые и красные показатели своевременности платежа.

Как мы видим, в двух этих кредитных историях просрочка платежей составляет более 120 дней, если посчитать красные квадратики, то становится понятно, что кое-где не было оплаты по кредитам более одного года. Худший вариант, когда в кредитной истории есть черный (темно серый) цвет, это означает безнадежного должника.

Отсюда можно сделать вывод, если кредитная история черная, то это плохо, очень плохо.

Начинаем исправлять кредитную историю.

Что нам потребуется для исправления КИ? Это 2 – 3 новых кредитных карты, банков которые используют скоринг одного бюро кредитных историй, например, берем «Национальное бюро кредитных историй», на сайте узнаем, что одними из банков, использующих скоринг НБКИ, является Банк Тинькофф Кредитные Системы, Банк Ренессанс Кредит и другие.

Почему нам нужны кредитки банков пользующихся услугами одного бюро? Всё просто, мы в два раза быстрее сформируем положительную историю, которая будет всегда видна из одного отчета, а не из разных отчетов из разных бюро.

1 шаг - оформляем карты.

| Название Банка | Название карты | |

|---|---|---|

| Альфа банк | 100 дней без % | |

| Совкомбанк | Карта рассрочки Халва | |

| УБРиР | Кредитная карта | |

| Восточный Экспресс | Кредитная карта | |

| Тинькофф | Кредитная карта Platinum | |

| ХоумКредит | Польза | |

| КИВИ Банк | Совесть |

2 шаг - регистрируемся на qiwi.ru.

Сейчас я покажу вам на примере Тинкоффской карты. В поиске набираем "ТКС Банк", нажимаем.

1. Выбираем, что переводить будем по номеру карты;

2. Указываем номер своей "Тинькоффской" карты;

3. Указываем "Погашение кредита";

4. Указываем, что оплата будет производиться картой;

5. Выбираем из списка другую привязанную карту, не "Тинькоффскую"

6. Указываем сумму перевода, например, 100 000 (сто тысяч) рублей. Комиссия при таком переводе составит 750 рублей. Жмём оплатить.

Что мы только что сделали?

Мы начали исправлять кредитную историю. Мы взяли кредит по одной карте, например, Промсвязьбанка в размере 100 750 рублей, сто тысяч из которых перечислили на Тинькоффскую карту, а 750 рублей это комиссия qiwi за перевод денег.

На карте промсвязьбанка у нас начался беспроцентный 50 дневный период.

Теперь у нас на карте Промсвязьбанка минус 100 750, а на Тинькоффской плюс 100 000 (якобы своих денег).

Для того чтобы покрыть комиссионные qiwi (750 рублей), нам надо в течение 14 дней дойти до qiwi-автомата и положить на наш qiwi счет или сразу на Тинькоффскую карту 1506 рублей. Если положили на qiwi-счет, то переводите эти деньги на Тинькоффскую карту. Через 14 дней у нас в Промсвязьбанке -100 750, а на Тинькоффской +101 506. А что же делал Промсвязьбанк в это время? А Банк передал информацию в бюро кредитных историй о том, что вы воспользовались кредитной картой на сумму 100 750 рублей, указал когда у вас ближайший минимальный платеж и т.д. Через 14 дней вы заходите в qiwi, и переводите деньги с "Тинькоффской" карты на "Промсвязьбанк" в размере 100 750 рублей, с учетом комиссии это будет около 101 506 рублей. В итоге у нас кредит по карте "Промсвязьбанка" закрыт за 14 дней, а на "Тинькоффской" в кредит не влезали. Промсвязьбанк передаст сведения в НБКИ о том что вы 100 750 закрыли за 14 дней. А теперь все это нужно повторить только переводя деньги с Тинькоффской карты на Промсвязьбанк.

За месяц можно получить закрытые кредиты по 100 000 в двух банках, а в кредитном отчете это очень хорошо смотрится.

Например, моя кредитная история

Переводя по 40 - 50 тысяч в месяц у меня теперь идеальная кредитная история, а по карте оборот составил почти 800 000 рублей, благодаря этому я без проблем смог оформить автокредит.

Ваши расходы: только комиссия qiwi. Карты используйте не более года, так как первый год бесплатный, а со второго берут плату за обслуживание карты рублей 200 - 300 в год. После того как решили, что достаточно, просто заблокируйте карту.

Этот способ исправления кредитной истории, во-первых, абсолютно законный, так как вы берете деньги по кредитному договору, а на что вы их "тратите - не тратите" это Банка не касается, во-вторых, это 100% способ в отличие от всяких мошеннических объявлений об "исправлении кредитных историй за деньги", так как невозможно чтобы третье лицо исправило вашу кредитную историю, хранящуюся в бюро. Либо вы отдадите 20 - 30 тысяч кому-то за исправление КИ, либо вы за 9000 сами за 6 месяцев исправите её.

Список банков в которых можно оформить кредитные карты:

| Название Банка | Название карты | |

|---|---|---|

| Альфа банк | 100 дней без % | |

| Совкомбанк | Карта рассрочки Халва | |

| УБРиР | Кредитная карта | |

| Восточный Экспресс | Кредитная карта | |

| Тинькофф | Кредитная карта Platinum | |

| ХоумКредит | Польза | |

| КИВИ Банк | Совесть |

Подавать заявки на получение карты лучше сразу в несколько банков, т.к. есть вероятность отказа из-за плохой кредитной истории.

В связи с ужесточением Центральным Банком требований к Банкам и ухудшением российской экономики Банки стали более требовательны к клиентам , желающим получить кредитную карту, и если вам отказали в выдаче кредитной карты, то есть возможность улучшить кредитную историю другим путем – брать и возвращать микрозаймы в микрофинансовых организациях (МФО). Это тоже будет стоить денег, но это того стоит, особенно учитывая, что у некоторых МФО есть беспроцентный период.

Самое приятно то, что федеральный закон от 28.06.2014 N 189-ФЗ "О внесении изменений в Федеральный закон "О кредитных историях" и отдельные законодательные акты Российской Федерации" установил что все МФО обязаны передавать хотя бы в одно кредитное бюро информацию о заемщике, его договоре и дисциплине его исполнения.

Таким образом, если вы будете брать микрозаймы и вовремя их возвращать, эта информация будет отражена в вашей кредитной истории, и улучшит её .

Сколько это будет стоить. В среднем у МФО для новых клиентов ставка по займу составляет 1% в день от суммы займа, для постоянных клиентов она может снижаться до 0,5% и, при этом, первоначальная сумма, как правило, не больше 10 000 рублей.

Давайте посчитаем. В первый раз вы берёте 10 000 рублей под 1% на один день, за пользование займом вы заплатите 100 рублей, второй раз берёте уже 15 000 под 1% и вы заплатите 150 рублей, в третий раз вы берёте 30 000 рублей по 0,75% и заплатите 225 рублей. Предположим, что всё это заняло у нас неделю, итого за три дня пользования различными суммами мы заплатим 475 рублей, в кредитную историю попадет информация о ваших займах на общую сумму 55 000 рублей.

За месяц вы можете сделать оборот от 200 000 до 300 000 рублей, заплатив за это от 1500 до 2000 рублей, что я считаю неплохо.

Микрозаймы удобнее тем, что вам даже не надо будет выходить из дома, всё можно оформить через Интернет, деньги получить на карту, киви кошелёк, Яндекс деньги и т.д., и вернуть их можно будет через Интернет.

Банковские учреждения отказывают в получении кредита заемщикам, которые имеют плохую кредитную историю (КИ). Ведь перед принятием решения сотрудники банка многократно и тщательно проверяют сведения о каждом клиенте, чтобы снизить риски.

В связи с этим многих волнует вопрос, как улучшить кредитную историю если она испорчена?

Причины плохой кредитной истории

Банки признают кредитные истории плохими, если у заемщиков в прошлом были проблемы с погашением задолженностей

. Негативные сведения собираются в бюро кредитных историй (БКИ) и помечаются специальными отметками. Клиенты интересуются, как очистить кредитную историю. К сожалению, это невозможно, можно лишь постараться ее изменить.

Банки признают кредитные истории плохими, если у заемщиков в прошлом были проблемы с погашением задолженностей

. Негативные сведения собираются в бюро кредитных историй (БКИ) и помечаются специальными отметками. Клиенты интересуются, как очистить кредитную историю. К сожалению, это невозможно, можно лишь постараться ее изменить.

Типы нарушений заемщика:

- Несущественные нарушения во время выплат кредита. Сюда относят незначительные задержки при условии полного исполнения договора по завершении. Кредитные истории, имеющие хотя бы одну просрочку до 30 дней, считаются плохими. В подобных ситуациях сотрудники банка могут выдать новый займ клиенту, однако условия будут изменены: повышение процентной ставки, уменьшение времени кредитования, дополнительная комиссия за просрочку, небольшая сумма кредита.

- Частые просрочки по кредиту. Кредиторов не интересуют личные проблемы заемщика, которые приводят к задержкам. Редко финансовые организации готовы пойти навстречу, изменив график выплат. В большинстве случаев заемщику приходится оплачивать пеню, а сотрудникам бюро кредитных историй передаются сведения о просрочках. Оформить новый кредит в банке заемщику будет крайне сложно.

- Отказ заемщика выплатить по договору. В подобных ситуациях банк не рассматривает заявки клиентов на получение нового кредита.

- Постановление суда , уголовное дело, алименты, долг соседям могут также стать причиной ухудшения кредитной истории.

При наличии у клиента непогашенного старого займа или во время судебных разбирательств с любым банковским учреждением, банк откажет в оформлении нового кредита. Единственным исключением является рефинансирование, в рамках которого человек получает денежные средства для погашения старого долга.

Важно помнить, что кредитная история может стать плохой и в результате банковских ошибок. Сотрудники финансового учреждения не всегда могут в срок проверить и передать необходимые данные. Согласно федеральному закону, каждый заемщик имеет право бесплатно раз в год проверить свою кредитную историю.

При обнаружении ошибок необходимо сразу начать разбирательство с банковским учреждением. Заемщику потребуется обратиться в бюро кредитных историй с просьбой о проведении проверки, предоставив нотариальное заявление с перечнем изменений, которые не соответствуют действительности. В БКИ должны провести проверку в течение 30 дней. Если банк признал свою вину, и была выявлена ошибка, то сведения в кредитной истории должны быть исправлены. В ином случае потребуется обратиться в суд.

Как исправить проблемы?

Многие задаются вопросом, как почистить кредитную историю. Для этого достаточно улучшить качество имеющихся сведений в бюро кредитных историй. На сегодняшний день существуют следующие способы исправления:

Многие задаются вопросом, как почистить кредитную историю. Для этого достаточно улучшить качество имеющихся сведений в бюро кредитных историй. На сегодняшний день существуют следующие способы исправления:

- Предоставление сведений кредитору о том, что просрочка совершена вследствие уважительной причины . В подобных случаях нужно предоставить справку из больницы, документ, который подтверждает сокращения на работе.

- Подтверждение текущей платежеспособности. С этой целью можно предоставить оплаченные квитанции за коммунальные услуги за прошедший год, декларацию о доходах, характеристику с работы.

- Взять новый займ и вовремя его погасить. Как восстановить кредитную историю? Достаточно просто получить деньги у сотрудников микрофинансовых организаций, которые не учитывают кредитную историю. Данные структуры работают в соответствии с законодательством, однако размер процентной ставки могут определять самостоятельно. Секрет прост: любая операция по займам и возвратам будет заноситься в кредитную историю, улучшая ее. Достаточно до 10 финансовых операций в течение 6-12 месяцев для корректировки имеющихся недочетов. Среди минусов данных организаций стоит отметить небольшую сумму кредита (не более 30 тысяч рублей) и высокий процент, который может достигать 1,5% в сутки.

- Подыскать кредитора, который позволит рефинансировать и покрыть старый долг . Однако перед принятием данного решения необходимо трезво оценить свое финансовое положение. В противном случае вы рискуете оказаться в еще больше финансовой яме.

- Открытие депозита в банке , в котором вы планируете взять кредит. Это позволит повысить вашу благонадежность и поможет вернуть доверие банка.

- Оформление кредитной карты. Необходимо получить кредитку с любым лимитом в банках, делающих ставку на продвижение данного инструмента. К примеру, «Тинькофф», «Хоум Кредит Финанс». Что делать дальше? Достаточно активно тратить денежные средства на карте, своевременно расплачиваясь с кредитом. При этом желательно не просто возвращать деньги спустя несколько дней после покупок, но и предоставить банку возможность заработать. Максимальный эффект можно достигнуть путем оформления 2 или 3 кредитных карт. Восстановление кредитной истории таким способом потребует не более 12 месяцев.

- Подождать аннуляции. Через сколько лет обновляется кредитная история? Согласно законодательству, кредитные бюро обязаны хранить вашу историю в течение 15 лет после внесения последних сведений. Спустя данный период заемщик снова сможет без лишних проблем оформить кредит.

- Улучшение кредитной истории за деньги. В 2015—2016 году открывается все больше организаций, которые предлагают удаление или исправление данных в бюро кредитных историй за определенную плату. Однако доверять данным компаниям не стоит , ведь полностью удалить сведения о заемщике они не могут. Все кредитные истории находятся под строгим контролем ЦБ РФ. Именно поэтому данные предложения являются одним из видов мошенничества.

- Аннулировать кредитную историю. Данная услуга существует, однако на практике воспользоваться ей достаточно сложно. Заемщику потребуется подать прошение в Центральный каталог, состоящий при ЦБ РФ. После его рассмотрения клиент может получить право начать отношения с банками заново.

Поможет ли смена паспорта в улучшении КИ?

Отдельно стоит разобрать вопрос, если поменять фамилию изменится ли кредитная история. Многие ошибочно полагают, что изменение паспортных данных позволит начать кредитную историю «с чистого листа». Однако сотрудники БКИ отмечают, что наряду с документами, подтверждающими личность, идентификатором кредитной истории является ИНН. Данный код останется неизменным, если поменять паспорт.

Отдельно стоит разобрать вопрос, если поменять фамилию изменится ли кредитная история. Многие ошибочно полагают, что изменение паспортных данных позволит начать кредитную историю «с чистого листа». Однако сотрудники БКИ отмечают, что наряду с документами, подтверждающими личность, идентификатором кредитной истории является ИНН. Данный код останется неизменным, если поменять паспорт.

К тому же после смены документа в нем ставится отметка, в которой указываются реквизиты прошлого паспорта. Это позволит сотрудникам банка получить доступ к имеющейся кредитной истории.

Сами заемщики отмечают, что невнимательность сотрудников банка может привести к тому, что они не заметят изменений паспортных данных. В результате новый кредит будет выдан, а кредитная история окажется идеально чистой. Однако при выявлении факта, к примеру, смены фамилии, заемщика могут обвинить в попытке мошенничества или сокрытия сведений. Данный факт будет также отражен и в КИ.

Чтобы не искать, как исправить кредитную историю, старайтесь быть максимально внимательными во время оформления кредитов и своевременно выполнять обязательства по договору. Хотя бы раз в год желательно проверять свою КИ. А при необходимости нужно подать заявку на ее пересмотр. Эти простые действия позволят сохранить достойное лицо перед банками и в любое время быстро получить новый займ.

Видео: Как исправить свою кредитную историю?